こんにちは!

40代でFIRE達成に向けて、副業・投資で資産を増やしているアラサー独身サラリーマンのヤマイチです!

「FIREを目指したいけど、実際どれくらい資産が必要なの?」

そんな不安や疑問を抱えていませんか?

私もFIREを目指し始めた当初、同じ壁にぶつかりました。

将来のお金が尽きるのではという漠然とした不安は、明確な指針があるだけでグッと現実的に変わります。

そこでカギとなるのが「4%ルール」。

私は副業と投資で資産を形成しながら、このルールをベースにFIRE設計をしています。

本記事では、4%ルールの仕組みや根拠、運用時の注意点、実現に向けた具体的なアクションまでをわかりやすく解説します。

本記事を読むことで、FIREを目指すあなたが「どれくらいの資産が必要か」「どのように資産を取り崩せばよいか」が明確になります。

- 4%ルールとは何か

- 4%ルール運用時の注意点

- 4%ルール実現のためのアクション

4%ルールとは?FIREとの関係

「4%ルール」とは、リタイア後に保有資産の4%を初年度に引き出し、生活していくことで、資産を30年間枯渇させることなく、持続させるという考え方です。

このルールは、1998年にトリニティ大学の教授が発表した研究にもとづいています。

- 研究期間:1926年〜1997年の米国市場データを使用

- 資産配分:株式と債券の組み合わせ

- 取り崩し率:3%〜12%の範囲で検証

- 期間:15年、20年、25年、30年のリタイア期間を想定

- 成功の定義:期間終了時に資産が枯渇していないこと

研究結果では、株式75%・債券25%の保有割合で、4%の取り崩し率を維持すれば、30年間資産が枯渇しない確率が100%!

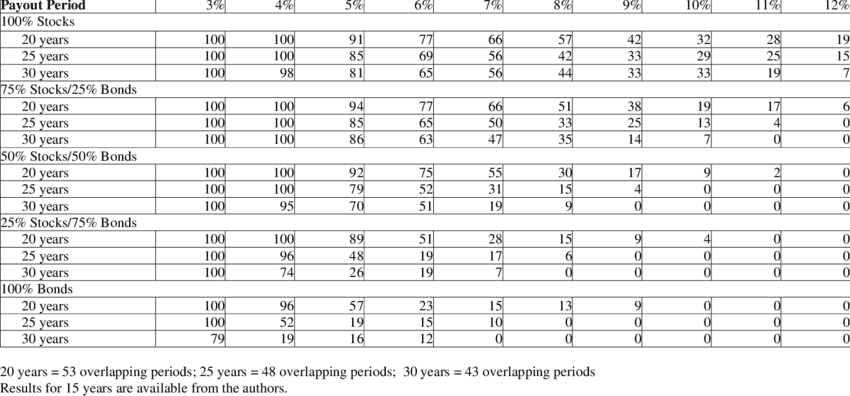

そして下表が、研究論文に記されている、各資産の保有率別FIRE達成成功率を示したものです。

英語だし、どこを見ればいいか、よくわからないよ。

大丈夫!

これから順番に表の見方を解説していくよ^^

表のまずは縦軸。

ここは、各資産の保有割合別に資産運用年月(20年・25年・30年)が書かれています。

上から順番に下記保有比率で運用しています。

- 保有資産のすべてを株式

- 保有資産の75%が株式、25%が債券

- 保有資産の50%が株式、50%が債券

- 保有資産の25%が株式、75%が債券

- 保有資産のすべてを債券

続いて横軸。

ここは、保有資産のうち何パーセントを毎年初年度に引き出して生活しているかが書かれています。

縦軸と横軸に囲まれた表内の数字は、各保有資産を20年、25年、30年にわたって、毎年初年度に資産の3~12%引き出して運用させたときの資産が枯渇しない確率です。

たとえば100%株式の資産を、30年間にわたって毎年3%ずつ切り崩して生活しても、資産が枯渇することは100%ないことを表は示しています。

一方、株式と債券を50%ずつ保有して、30年間にわたって毎年4%ずつ切り崩して生活した場合、資産が枯渇しない確率は95%となっています。

3%でも資産が枯渇しにくいのに、なんで4%ルールが一般的なの?

主な理由は2つあるよ

3%ルールよりも4%ルールが一般的な理由としては、

保有資産のうち3%の範囲内で生活するとなると、生活水準を場合によっては極端に落とす必要があるからです。

一方、保有資産のうち4%の範囲内で生活するのであれば、生活水準もそこまで落とす必要はなく、実践的な目標として定着しやすいからです。

あとは、4%で設定していたほうが、”年間生活費の25倍の資産が必要”として逆算しやすく、シンプルで覚えやすいのも理由です。

そして、表で特徴的な点としては、株の保有割合が高いほど、FIRE成功率が高くなるという傾向です。

これは、短期で見るとハイリスク・ハイリターンな株を、長期積立運用でリスク分散することで、ローリスク・ハイリターンで資産形成につなげているからです。

株の長期運用が、他の資産よりも成長率が高いことを示すデータは他にもあるよ!

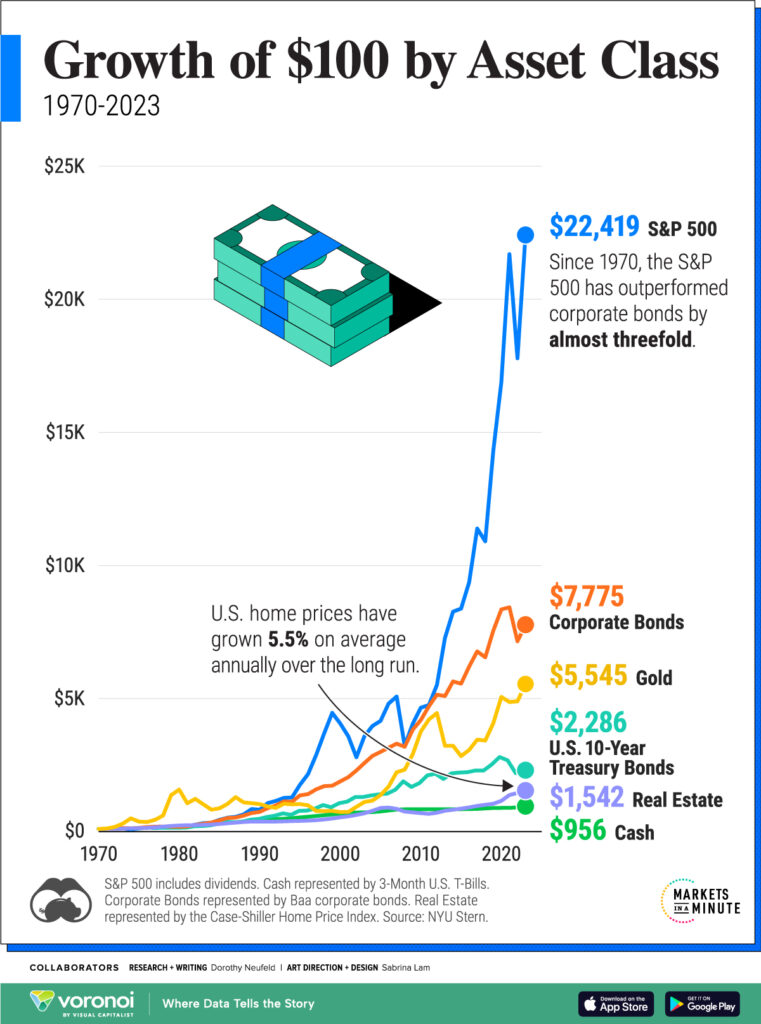

下のグラフは、1970年に100ドルを投資した場合、2023年には米国株(S&P500)、社債、ゴールド、米国10年国債、不動産、預金がそれぞれどのくらい増加したかを示したものです。

【Visual Capitalist】”Growth of $100 by Asset Class (1970–2023)”

株式が1970年から2023年の間に、$100から$22,419に成長しているね。

やっぱりFIRE達成には株式投資が欠かせないんだよね?

株式は長期で見たら、他の資産に比べて成長率は高くなる傾向にあるよ。

ただし、リターンが高い分、リスクも伴うので個々のリクス許容度に応じてバランスのとれたポートフォリオ構築が求められるよ。

先ほどの4%ルール(保有資産は株式75%/債券25%を想定)に基づいて、30年間資産を枯渇させることなくFIREするために必要な資産を表にまとめました。

| 年間生活費 | 必要な資産額目安 |

|---|---|

| 200万円 | 5,000万円 |

| 250万円 | 6,250万円 |

| 300万円 | 7,500万円 |

| 350万円 | 8,750万円 |

| 400万円 | 1億円 |

| 500万円 | 1億2,500万円 |

| 600万円 | 1億5,000万円 |

この表からわかるように、FIRE達成時期を早めるには、無理ない範囲で年間生活費を下げることが重要になります。

このブログでは、年間生活費300万を想定して、資産を7,500万円以上貯めてFIREするためのステップを前提として解説しています。

4%ルール運用時の注意点

4%ルールはFIREを目指すうえで便利な目安ですが、「絶対安全なルール」ではありません。

以下のようなリスクや注意点を理解しておくことで、資産が尽きるリスクを減らし、より現実的なFIRE設計が可能になります。

市場環境によってリターンは変動する

4%ルールの”4%”とは、年利回りではなく、インフレ率を加味した実質利回りです。

実質利回り = 年利 ー インフレ率

つまり、年利4%で運用していても、その年のインフレ率が1%上昇しているならば、実質利回りは3%。

実際の運用では、株価の暴落や低成長期が続く可能性もあり、リターンが想定を下回ることもあります。

- 株/債券だけでなく、配当や家賃収入などインフレに強い資産を組み込む

- 保守的に「3.5%ルール」で計算する

- 初期数年は支出を抑えてリスクに備える

為替リスク

外国株に投資する場合、日本円に戻す際の為替変動も注意点です。

円安になれば有利ですが、逆に円高に振れると取り崩し額が減るリスクもあります。

しっかりと外国通貨だけでなく、日本円も持っておき、為替変動リスクに備えましょう。

- 日本円でも運用する資産を一部持っておく

- 生活費の一部は円建てで確保しておく

このブログでは、インフレ上昇リスクや為替変動リスクも加味して、

資産形成は、外国株だけでなく、配当金を狙う国内高配当株投資やインフレに強い不動産投資や国債についても解説します^^

4%ルール実現へのアクション

4%ルールをFIREの指針として活用するには、「数字を理解する」だけでなく、それを現実の生活・お金の流れに落とし込む行動が必要です。

ここでは、大まかなステップを紹介するよ!

自分の年間支出を把握する

まずは、4%ルールの基準となる年間支出額を正確に把握することがスタートラインです。

家計簿アプリ(MoneyForward等)で毎年の固定費・変動費を可視化し、生活費を把握しましょう。

FIRE達成を少しでも早めるために、無駄な支出は積極的にカットしていきましょう。

必要なFIRE資産額を逆算する

4%ルールの数式に当てはめて、必要なFIRE資産額を逆算しましょう。

生活費が算出できたら、それを25倍した数字がFIRE達成に必要な資産になります。

資産運用の戦略を立てる

インフレや市場の成長を考慮すると、資産は「貯金」ではなく「運用」する必要があります。

歴史的に見ても長期成長率が高いインデックス投資(eMAXIS Slimシリーズ、S&P500、全世界株式など)を主軸に、長期・積立・分散でリスクを抑えつつ、個々のリスク許容度に応じてポートフォリオを構築しましょう。

年利4%で15万円/月を20年運用すれば、資産は約5,500万円になる計算に!

早いうちからコツコツ積立てるのがポイントだね。

昇給や副業収入、控除の活用で資金力を底上げ

FIREの加速には「収入を増やす」「手取りを増やす」工夫も重要です。

スキルアップや転職での昇給、ストック資産を増やす副業、iDeCoやNISA等の控除活用を通して投資に回せる資金を増やし、FIRE達成時期を積極的に早めていきましょう。

まとめ

本記事では、FIREを目指す人には必須知識である4%ルールについて解説してきました。

- 4%ルールは、年間支出の25倍の資産があれば、資産を毎年4%ずつ取り崩しても、30年は資産が枯渇しないとされるルール。

- 米国のトリニティ・スタディに基づいた理論。

- 株式の長期保有率が高いほど、資産が枯渇することなく、4%ルールでFIREできる確率が高まる。

- インフレ率や為替変動を加味し、インフレに強い資産や円建て資産も用意しておく必要がある。

FIRE達成に必要な資産を貯めるために、まずは自分の生活費を把握し、支出コントロール・資産運用・本業/副業収入の強化を優先的に実施していきましょう。

最後に投資初心者におすすめの動画も紹介しておくね^^

FIRE達成に向けて、4%ルールを把握できたので、今日も一歩前進!

以上、ヤマイチでした!